株主間契約について

ユニコーンで案件に申し込む際は、株主間契約にご承諾いただく必要があります。

本ページでは株主間契約とはどのようなものであるか?なぜ必要なのか?について、わかりやすく説明いたします。

非上場株式で売却益を得るには?

株式の売却(譲渡)により株主が利益を得る(イグジット)には、誰に・いつ・どのように売却するかによって方法が変わります。

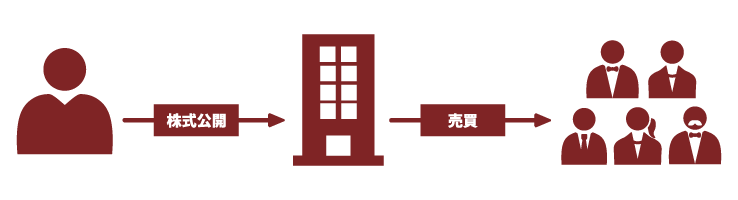

株式公開する場合(IPO)

証券取引所に上場し、誰でも株取引ができるようにすることで、取引に参加している投資家へ株を売却することで利益を得ます。

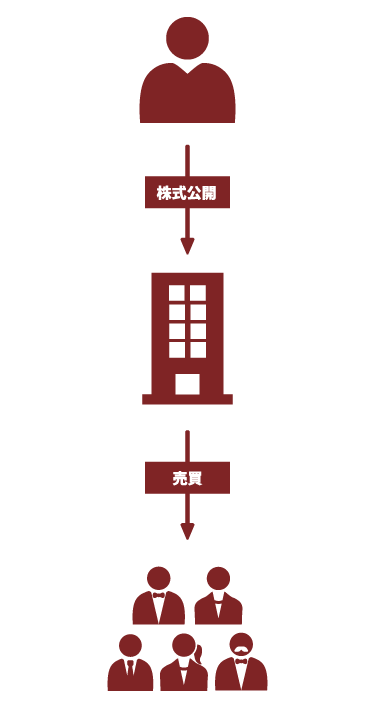

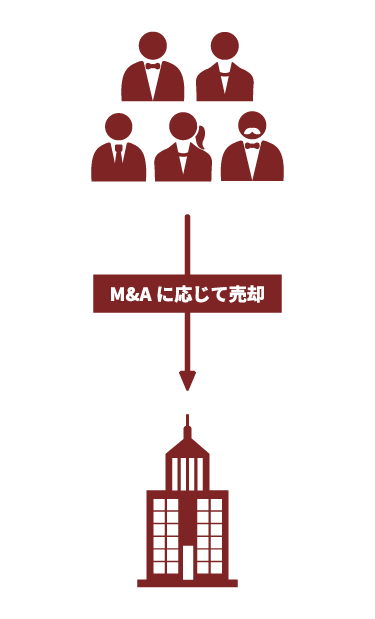

株式譲渡する場合(M&A)

買収を希望する相手へ株式を譲渡し、その対価を受け取ることで利益を得ます。この場合は必ずしも上場している必要はなく、相対(直接当事者同士)で売買契約を行います。

M&Aに応じる場合とはどんなとき?

創業者・経営者も投資家も、最終的には会社を成長させることで、その会社の価値、ひいては株式の価値を上げて、利益の確保を目指します。その利益確保の手段としてM&Aを選択する場合があります。

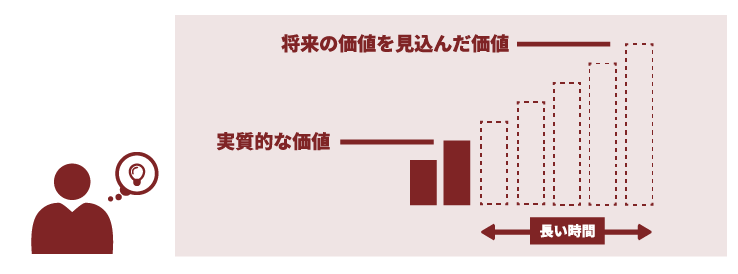

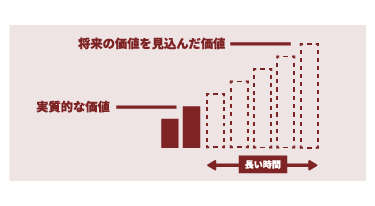

利益の確保を行うにあたって、IPO を目指すことが多いですが、業種によっては、研究開発や仕組み作りに長い時間をかけて、投資を回収することになります。投資の回収にかかる時間が長すぎると判断した場合に、未来に予測される収益を価値として算定した結果も含めて妥当な株価を提示されれば、M&A に応じることも判断の一つとなります。

また、強力な競合の出現や、景気動向によっては、当初の計画よりも大きな資金力が必要になる場合や、相乗効果(シナジー)が発揮できそうな相手との強力な協業により、新たな成長戦略を描くことで大きな飛躍を図ることもあります。そのような場合には、経営判断としてM&A に応じることも視野に入れなければなりません。

例:ソラコム(IoT プラットフォームサービス)

2017年創業から3年弱でKDDIにより約200億円で買収。KDDIがもつ回線網と同社のもつIoT技術シナジーが期待される。現在契約300万回線突破。

例:Paidy(決済サービス)

2021年Paypalホールディングスにより約3000億円で買収。現在の主力事業である決済事業の開始は2014年。

株主間契約ってどんなもの?

経営株主(※ここでは経営を担っている株主全般を指し、一般的には創業者や役員が対象となります)とその他の株主との間で、重要事項についてあらかじめ合意を得ておく為の契約のことです。

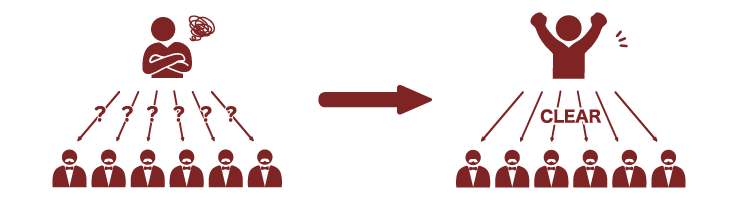

株主が複数存在する場合、会社運営について都度株主が協議していたのでは、意思決定に非常に時間がかかります。そこで重要な事項について、あらかじめ同意を得ておくのが株主間契約です。この契約を結んでおくことで、事前に決めておいた事項については、会社が決定した時点で株主も同意したことになるからです。特に株式型クラウドファンディングでは、性質上、株主の数が非常に多くなるので、株主間契約の締結は重要なものになります。

株主間契約が必要な理由

M&Aに応じたり、資金調達をおこなったりする場合、買収側や資金提供側としては、意思決定に時間がかかることは大きなデメリットとなり、買収対象や投資先として魅力が薄くなります。

意思決定に非常に時間がかかる会社であるということは、利益を得たり、ビジネスチャンスを失ったりする可能性が高くなる為です。

M&Aをする側のデメリット

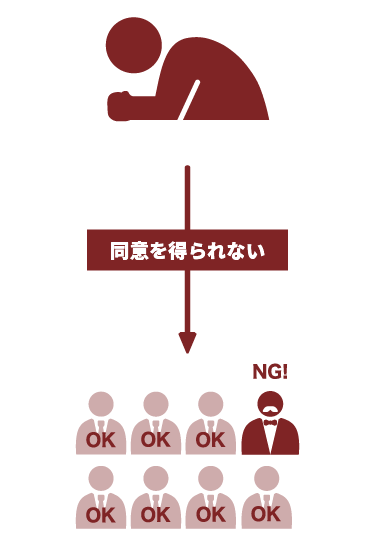

一般的にM&Aを行う会社としては、買収先の株式をより多く取得することを目標としており、少なくとも50%を超えて取得する必要があります。しかしながら1人でも譲渡に同意しない株主がいる場合、その目標を達成できない可能性が高くなる為、買収対象としにくい会社ということになります。

資金提供(調達)する側のデメリット

ベンチャーキャピタルなどの投資家は、どのような方法かは問わず、投資に対する利益を得ることを目的としています。その方法の一つとしてM&Aへの同意がある以上、M&Aが成立しにくいということは、利益確保の機会を1つ失うことになるので、投資対象とはしにくい会社ということになります。

株主間契約がM&Aや増資により実行された場合

経営株主がM&Aに応じて、株主間契約が実行された場合、株式の譲渡価格はいくつかのルールに従って決定されます。

経営株主がM&Aに応じた際の価格以上の価格で譲渡できます。

M&Aを行う側の希望が

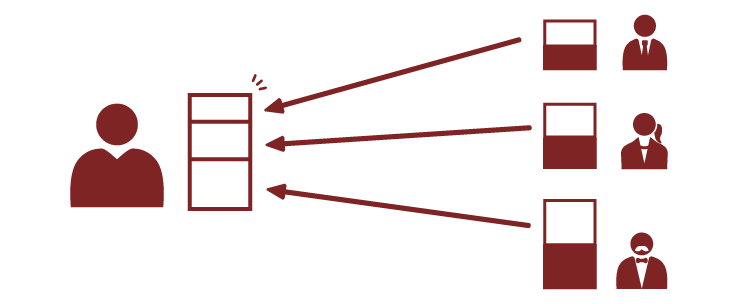

全株式ではなかった場合

また、M&Aを行う側の希望が全株式ではなかった場合、譲渡を希望する株主の株が優先されますが、希望者数が買収数を上回る場合は、希望者の譲渡数は株式の保有数に応じて平等に割り当てられます。

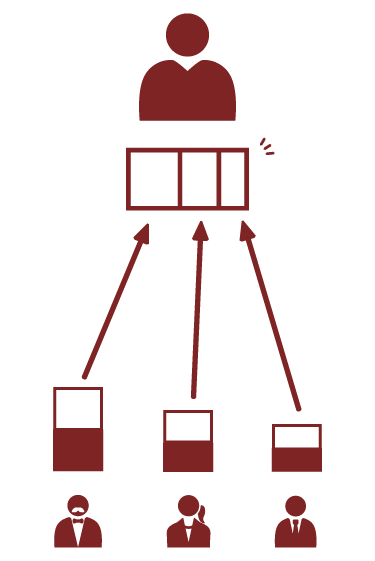

資金提供(投資)を行う

第三者が現れた場合

資金提供(投資)を行う第三者が現れた場合、その第三者はクラウドファンディングで株式を購入した全ての株主から一定のルールに従って株式を取得することができます。端的に説明すると以下のようなルールが適用されることになります。

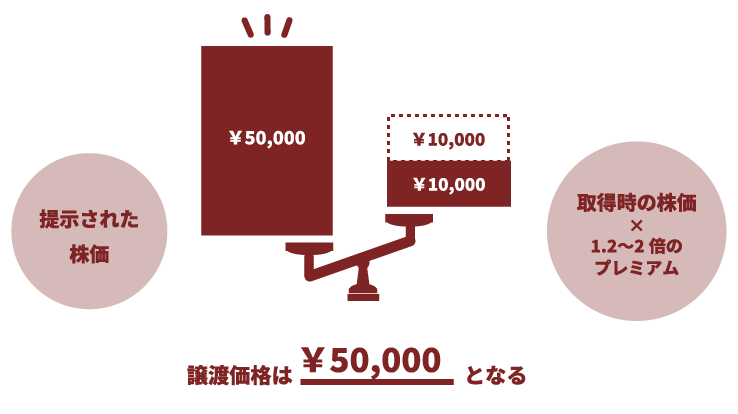

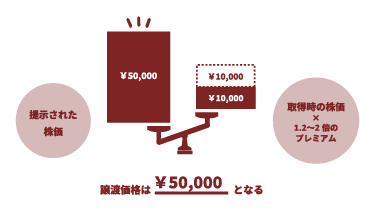

提示された株価が高い場合

取得に当たって提示された株価が50,000円であった場合、購入した株価の1.2~2倍よりも高いので、50,000円が譲渡(取得)価格は50,000円になります。

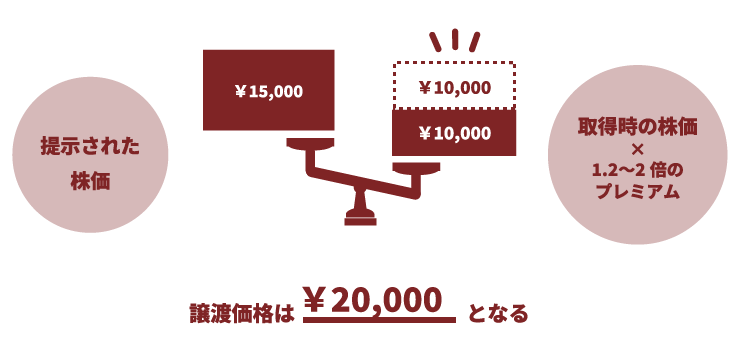

提示された株価が低い場合

取得に当たって提示された株価が15,000円であった場合、購入した株価の1.2~2倍よりも低いので、20,000円が譲渡(取得)価格は20,000円になります。

よくある質問

ECF株主のリターンは2倍までと限定されてしまうのではないか?

そのようなことはありません。

下記例の通り、取得価格(ECF(株式型クラウドファンディング)株主にとっては譲渡価格)は、増資価格との比較でいずれか高い方となりますので、2倍に限定されるものではありません。

具体的な計算例

2021年10月1日株式会社XがECF実施/株主間契約締結

調達額5,000万円株価(募集価格)10,000円

算定株価が高い場合

2022年12月1日株式会社Y(コーポレートキャピタル)に対し、第三者割当増資実施

調達額20,000万円株価(払込金額)50,000円

株主間契約締結後から1年超が経過しているため、A.増資の払込金額(50,000円)と、B.10,000円×2.0倍=20,000円を比較し、A.の方が高いため、Y社は50,000円でECF株主から株式を取得(ECF株主は50,000円にて譲渡)。ECFの株価に対して5倍のリターンとなります。

なお、株主増資を引き受ける側がECF株主から株式を取得するか否かはあくまで権利なので、権利を行使しない場合は、既存株主に特に影響はありません。そのまま株式を保有し続けます。

第三者割当増資を行う際、ベンチャーキャピタル等に対して、低い価格で新株発行を行う場合はどうなるか?

その場合は取得価格に一定のプレミアをつけた価格が譲渡価格となります。

下記例の通り、取得価格(ECF(株式型クラウドファンディング)株主にとっては譲渡価格)は、増資価格との比較でいずれか高い方となりますので、2倍に限定されるものではありません。

具体的な計算例

2021年10月1日株式会社XがECF実施/株主間契約締結

調達額5,000万円株価(募集価格)10,000円

算定株価が低い場合

2022年12月1日株式会社Y(ベンチャーキャピタル)に対し、第三者割当増資実施

調達額20,000万円株価(払込金額)15,000円

株主間契約締結後から1年超が経過しているため、A.増資の払込金額(15,000円)と、B.10,000円×2.0倍=20,000円を比較し、A.の方が高いため、Y社は20,000円でECF株主から株式を取得(ECF株主は20,000円にて譲渡)。ECFの株価に対して2倍のリターンとなります。

なお、株主増資を引き受ける側がECF株主から株式を取得するか否かはあくまで権利なので、権利を行使しない場合は、既存株主に特に影響はありません。そのまま株式を保有し続けます。