エンジェル税制について

エンジェル税制とは

エンジェル税制とは、一定の要件を満たす非上場のベンチャー企業に投資した(新規発行株式を金銭の払込みにより取得した)個人投資家に対し、税制上の優遇措置を行う制度です。

ポイントは3つ

適用タイミングは①株式に投資した時点と②売却した時点

”①株式に投資した時点の優遇措置”は2種類あり、選択できることもある

控除の対象となる”株式等譲渡益”はECF等非上場株式の譲渡益とは限らない

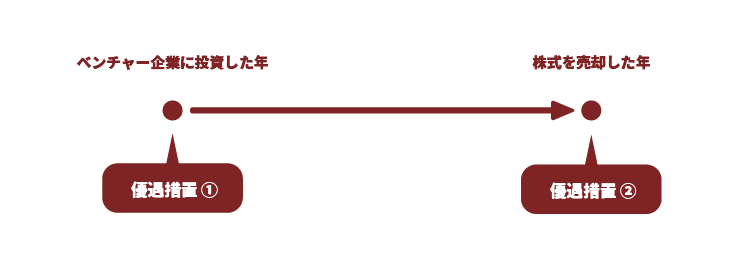

適用タイミングは①株式に投資した時点と②売却した時点

エンジェル税制が適用されるベンチャー企業(要件は次項で説明します)へ投資した場合、個人投資家は投資した年と売却した年でそれぞれ異なる税制上の優遇措置をうけることができます。

①株式に投資した時点の優遇措置は2種類あり、選択できることもある

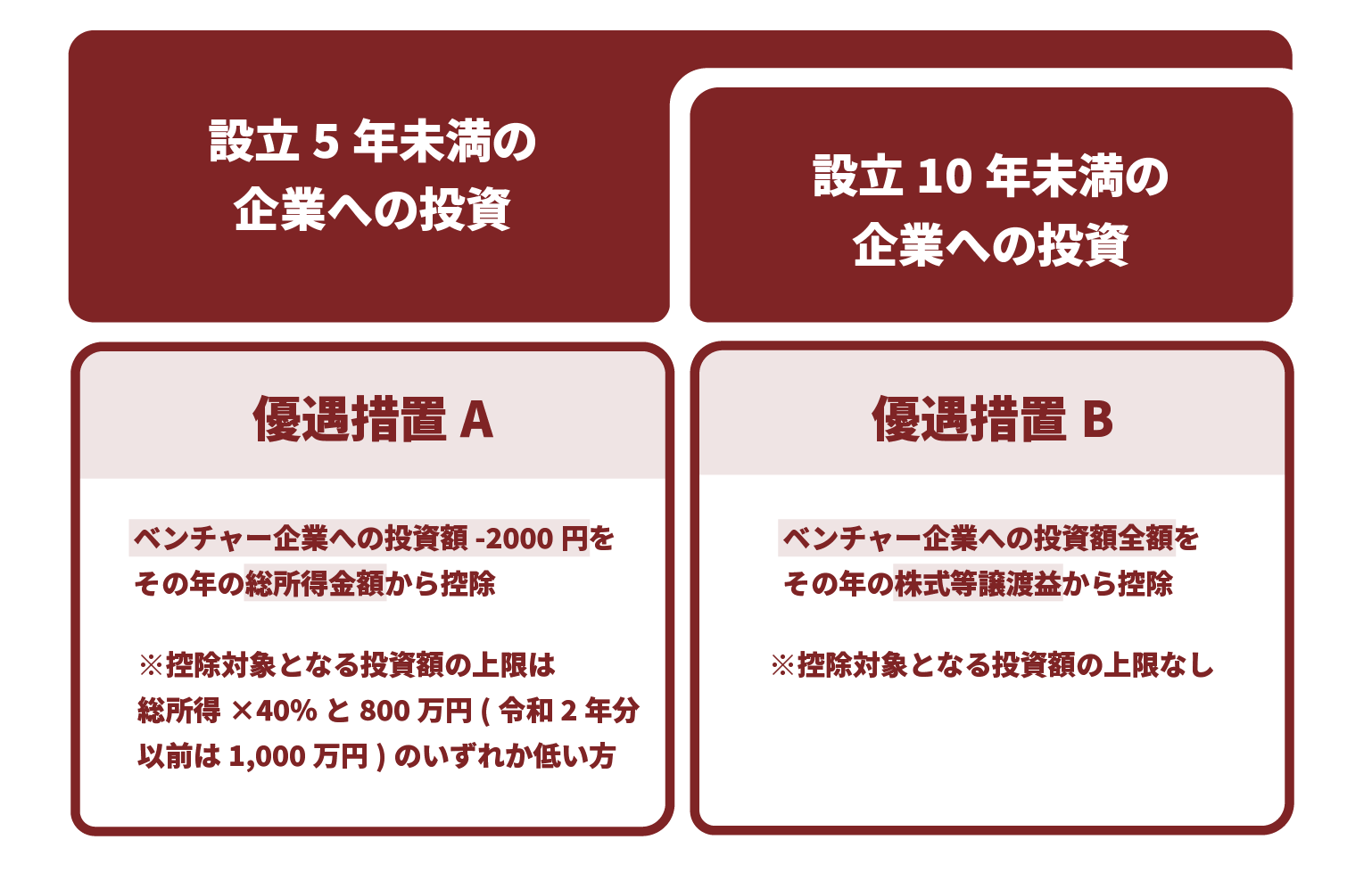

エンジェル税制が適用されるベンチャー企業は、設立10年未満の企業が対象となりますが、

さらに設立5年未満の企業の場合は、投資した年に優遇措置A又はBの選択ができることがあります。

(設立5年以上10年未満の企業への投資は優遇措置Bのみが適用できます)

総所得金額とは?

総合所得(利子所得、配当所得、不動産所得、事業所得(営業等、農業)、給与所得、総合課税の短期譲渡所得及び雑所得の金額の合計額、総合課税の長期譲渡所得及び一時所得の金額(2分の1後の金額)に損益通算や前年から繰り越した純損失・雑損失の繰越控除等を適用した後の金額のことをいいます。

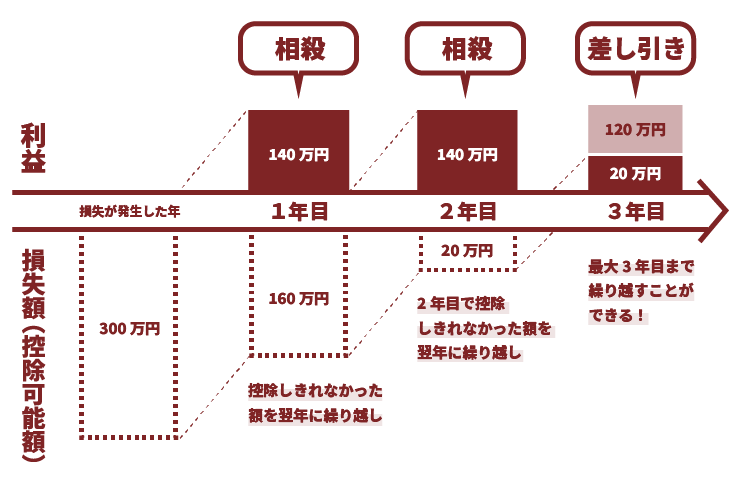

なお、②株式を売却した年に受けられる優遇措置は共通で、対象企業の株式売却により生じた損失を、その年の他の株式等譲渡益と通算(相殺)できます。その年に相殺しきれなかった損失は、翌年以降3年にわたって順次株式等譲渡益と通算(相殺)できます。

※対象企業が上場しないまま、破産、解散等をして株式の価値がなくなった場合にも、同じく翌年以降3年にわたって損失の繰り越しができます。

控除の対象となる”株式等譲渡益”はECF等非上場株式の譲渡益とは限らない

株式等譲渡益である以上、控除の対象となるのは上場株式や社債・国債などの譲渡益も対象となります。また、合同会社や匿名組合持分なども対象です。

ただし、あくまで譲渡益が控除対象であって、利息や配当などの利益は対象となりません。

また、デリバティブ取引から生じる利益も対象とはなりません。

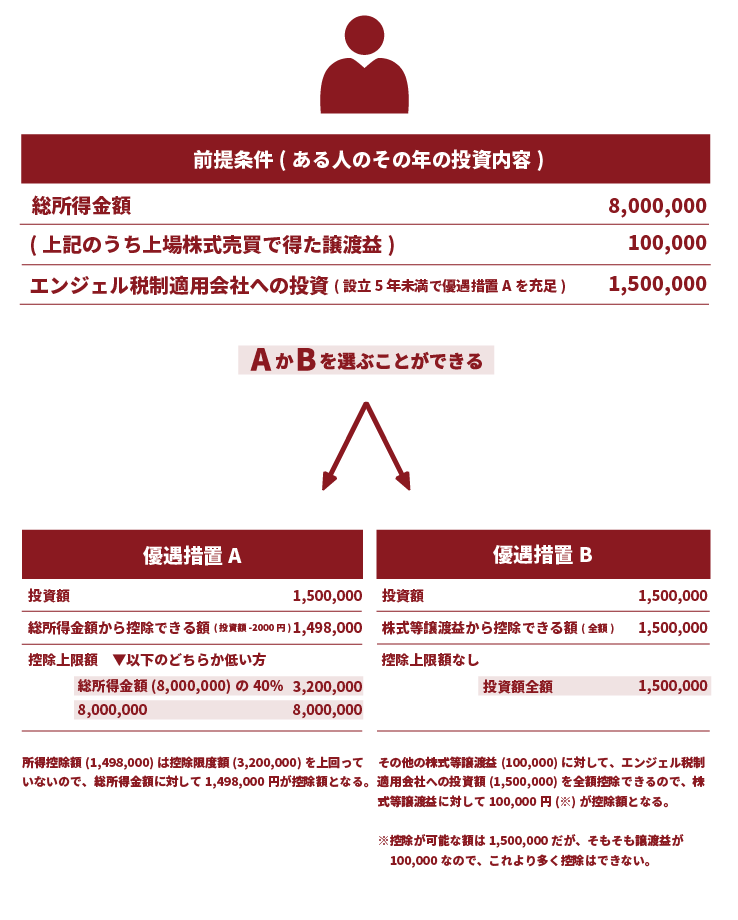

エンジェル税制の計算例

株式に投資した時点の優遇措置を適用した際の計算例

ユニコーンでのエンジェル税制に関するお手続き

①確定申告に必要となる書類の掲載

対象会社の株主となった年の翌年1月~2月中旬を目途にマイページ内にある【エンジェル税制関係書類】に確定申告に必要となる書類を掲載します。(エンジェル税制適用対象会社のみ)

②マイページより書類をダウンロード

1.株式投資契約書

2.株式異動状況明細書

3.個人が一定の株主に該当しないことを確認した書類

4.少額電子募集取扱業者が投資家に交付する確認書

5.エンジェル税制認定事業者であることの認定証(写し)

③確定申告を行う

税務確定申告書を作成し、②の5つの書類を添付し、国税庁により定められた期間中に税務署へ確定申告を行います。

最後に

①エンジェル税制にかかる優遇措置の詳細は、中小企業庁のホームページをご参照ください。

https://www.chusho.meti.go.jp/②エンジェル税制についての税務相談や確定申告手続きについては、税理士法の制約により弊社ではお答えすることはできませんので、税理士または最寄りの税務署にお問い合わせください。